Ajustando opciones

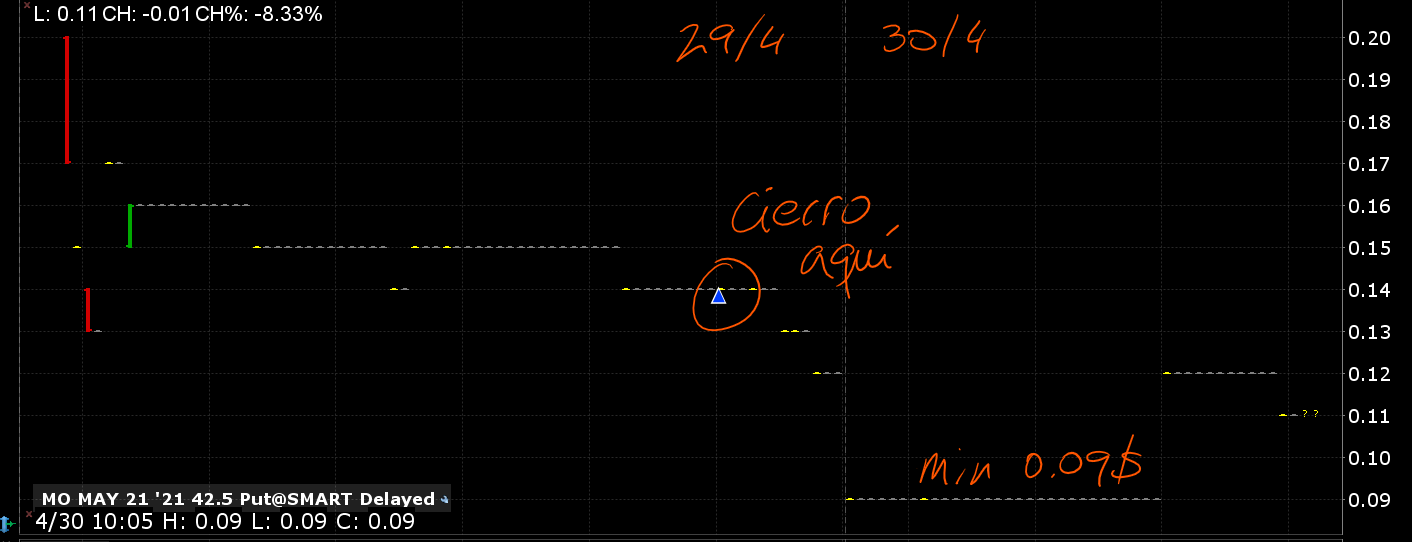

Cierro put de Altria (MO)...

He cerrado la put de Altria después de 11 días. La operación la abrí justo después de la noticia de que el gobierno de Biden quiere limitar la presencia de nicotina en los cigarrillos y mi planteamiento era que la bajada que se produjo en ese momento no tenía ninguna justificación y que la acción iba a recuperar de forma rápida el precio que tenía antes.

Aunque aún no se ha recuperado el precio de forma total, el movimiento después de la presentación de resultados del día 29 de abril fuer lo suficiente para que me decidiera a cerrar la put. Para ello me he basado en la rentabilidad que pierdo por hacerlo, que ya estaba por debajo del objetivo que me he fijado de rentabilidad global para la operativa de un 10%-15%. En este caso, la rentabilidad residual de la opción era de un 5.89%.

Esta es una métrica que ya he comentado en otras ocasiones y que me sirve para decidir cuándo cerrar opciones en las que aún queda un tiempo importante hasta el vencimiento pero que puede que ya no merezca la pena seguir manteniendo.

Con la operativa he conseguido $54 en 11 días, lo que representa un 51% de rentabilidad anualizada. Es un 78% de la prima total.

Hice la operación de compra el 29 de abril. Si hubiera esperado al viernes 30 de abril, hubiera conseguido cerrarla pagando $9 en vez de los $14 que pagué. La diferencia en términos de rentabilidad anualizada es prácticamente nula.

Y ajusto el short strangle en AbbVie (ABBV)

El que sí que no me termina de funcionar bien es el Short Strangle sobre AbbVie que vencía el día 30 de abril. La acción continúa con su subida lenta pero inexorable por encima de los $110 en que tengo puesto el strike de la call. Ya rolé la put anteriormente, de $103 a $106 por lo que ingresé una prima de $89 + $60 por la nueva put. Esta put ha vencido el día 30 de abril sin valor, por lo que ingreso la prima neta y por ese lado consigo un total de $149.

Pero por el lado de la call, con la acción por encima del strike tenía que también cerrarla, con lo que la rentabilidad total de la estrategia bajaba por encima de mi objetivo o lo que hice, que ha sido rolarla a una call con vencimiento 21 de mayo, y por la que he ingresado una prima neta, ya descontada el coste de comprar la call anterior, de $138. Veremos si la acción corrige en algún momento y puedo salir de la estrategia afianzando las ganancias.

En todo caso es importante seguir manteniendo la calma y la estrategia. En el caso de que la acción siga subiendo, iré rolando la call y si es necesario incrementando el strike hasta que haya una oportunidad de salida.

La estrategia nos debe permitir ingresar de forma recurrente primas, independientemente de cómo se comporte el precio de la acción.